Yoksa siz hala hedging yapmıyor musunuz?

İşletmeleri etkileyen çok sayıda risk olmakla birlikte, öncelikli olarak bunların başında finansal risk gelmekte ve bünyesinde döviz kuru riski, faiz oranı riski, likidite riskini barındırmaktadır.

Sermaye hareketlerinin serbest olduğu Türkiye gibi ekonomilerde hem faiz hem de döviz kuru aynı anda kontrol edilemediğinden (ekonomi literatüründe üçlü açmaz diye tanımlanır) merkez bankaları para politikası faizini kontrol etmekte ancak döviz kurunu ise serbest bırakmak zorunda kalmaktadır.

Eğer bir de Türkiye gibi sürekli cari açık veren bir ülke iseniz dövizin serbest bırakılması, eninde sonunda ülkenizin parasının orta ve uzun vadede değer kaybedeceği anlamına gelmektedir. Türkiye’de kur riskinin temel nedeni de budur. Nitekim 2013-2018 yıllarını kapsayan 5 yıllık dönemde, Türkiye’nin cari açığının yurt içi hasılamıza oranı ortalama olarak % 5 civarında gerçekleşirken, TL ise Amerikan Doları (USD) karşısında % 110 nispetinde değer kaybetmiştir !

Türkiye’de türev ürün kullanımı ne düzeyde?

Bilindiği üzere, belli miktarda bir mal veya kıymetin ve bunların karşılığı olan paranın işlemin ardından takas gününe el değiştirdiği piyasalar spot piyasalar iken, ilerideki bir tarihte teslimatı veya nakit uzlaşması yapılmak üzere herhangi bir malın veya finansal aracın, bugünden alım satımının yapıldığı piyasalar ise türev piyasalardır.

Türev piyasalar ise, forward, vadeli işlem (futures), opsiyon ve swap gibi finansal ürünlerin tamamını içermektedir.

Birçok politik ve ekonomik belirsizliklerin yaşandığı Dünyamızda, tüm küreselleşen ekonomilerde olduğu gibi ülkemizde bahsi geçen riskleri bünyesinde barındırmakta, bu risklerden korunmak için (hedging) türev ürünlere duyulan gereksinim de her geçen gün daha da artmaktadır.

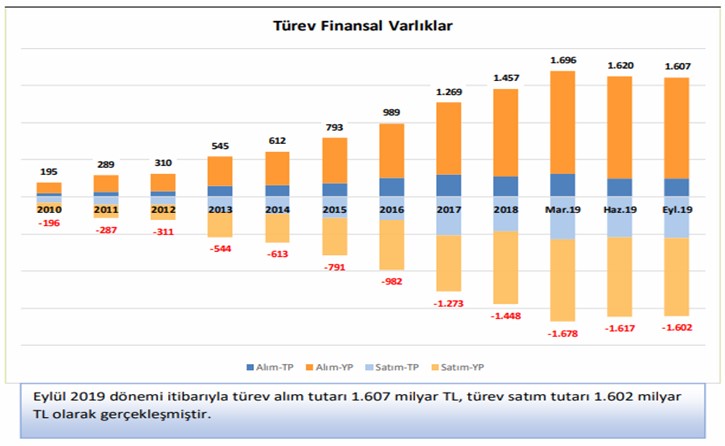

Bankacılık Denetleme ve Düzenleme Kurulu (BDDK) verilerine göre, Türk Bankacılık Sektörünün Eylül 2019 itibarıyla gerçekleştirdiği türev ürün alım ve satım tutarı hacmi 3,2 trilyon TL hacmine ulaşmış olup bu rakam yıl sonu tahminlerine göre Türkiye’nin 2019 yılı Gayri Safi Yurt İçi Hasılası (GSYH) olan 4,8 trilyon TL’nin % 67’ sine denk gelmektedir. Takdir edersiniz ki bu rakam oldukça büyük bir işlem hacmini ifade etmektedir.

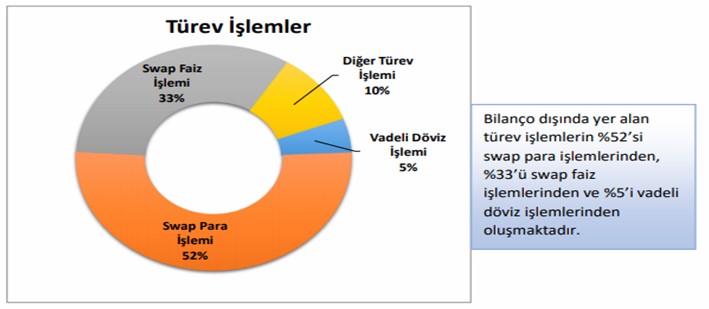

Yapılan türev işlemlerin türlerinin dağılımına baktığımızda ise büyük çoğunluğunun swap (ana para) işlemlerinden oluştuğu görülmekle birlikte, tüm bu ürünlerin kullanımındaki öncelikli amacın kredi yaratmak ve TL’nin döviz karşısındaki değer kaybına karşı pozisyon alınmak olduğu rahatlıkla söylenebilir.

Sonuç

Ekonomik dengelenme süreci devam etse de, CDS primlerinden de anlaşılacağı üzere, uluslararası yatırımcı penceresinden hala yüksek riskli olarak değerlendirilen Türk ekonomisi ve Türk reel sektörü açısından hedging (koruma) işlemlerinin yapılmaya devam edilmesi her zamankinden daha çok önem arz edecektir. Türk ekonomisinin temel dinamiklerini değiştirecek yapısal reform süreci tamamlanmadan alınmaya çalışılacak tedbirlerin etkisi ise maalesef minör düzeyde kalacak, şirketleri yüksek volatilitenin yaratacağı belirsizlikler ile karşı karşıya bırakacaktır.

-

26 Kasım 2021, Cuma

Finansal dalgalanmayla ortaya çıkabilecek tahsilat ve satış riskleri nasıl azaltılabilir?

Devamını Oku -

22 Eylül 2021, Çarşamba

Faiz artırımı ve parasal sıkılaşma öncesi reel sektör ne yapmalı?

Devamını Oku -

23 Ağustos 2021, Pazartesi

25. yılında AB-Türkiye Gümrük Birliği revizyonu ve Yeşil Mutabakat süreci

Devamını Oku -

26 Temmuz 2021, Pazartesi

Bankacılık sektörünü mü yoksa reel sektörü mü kurtarıyoruz ?

Devamını Oku -

22 Haziran 2021, Salı

ISO 500 verileri ışığında Türk Sanayisi analizi: Katma değer mi montajcılık mı ?

Devamını Oku - 28 Mayıs 2021, Cuma Devamını Oku

-

17 Nisan 2021, Cumartesi

Çevreye duyarlı bir finansal araç türü olarak Yeşil Tahviller

Devamını Oku -

03 Nisan 2021, Cumartesi

Ekonomik riskler artarken şirketlerimiz ne yapmalı?

Devamını Oku -

16 Mart 2021, Salı

Küresel rekabetçilikte ve yarının dünyasında nereye doğru koşuyoruz ?

Devamını Oku -

07 Mart 2021, Pazar

Şirket iflasları artarken ekonomik riskler de büyüyor

Devamını Oku

- BANKA HİSSELERİ

-

Hisse Fiyat Değişim(%) Piyasa Değeri

- BASIN TOPLANTISI - ETKİNLİK - KONFERANS

-

Basın Daveti

Türkiye Kurumsal Yatırımcı Yöneticileri Derneği

06 Şubat 2020, 09:30

Türkiye Kurumsal Yatırımcı Yöneticileri Derneği (TKYD), 2019 yılında Emeklilik ve Yatırım Fonları performanslarını ve fonlara artan ilgiyi açıklıyor. 06 Şubat 2020...

- Tüm Etkinlikleri Göster

New York borsası karışık seyirle...

New York borsası karışık seyirle...

ABD borsaları 'karışık' açıldı

ABD borsaları 'karışık' açıldı

Altının kilogram fiyatı geriledi

Altının kilogram fiyatı geriledi

Piyasalarda gün ortası (24/04/2024)

Piyasalarda gün ortası (24/04/2024)

Avrupa borsaları Fransa hariç alıcılı...

Avrupa borsaları Fransa hariç alıcılı...

Asya borsaları Nikkei öncülüğünde...

Asya borsaları Nikkei öncülüğünde...