- Bist 1009.717-5,32-0,05%

- Dolar32,5102-0,03-0,09%

- Euro34,98950,160,46%

- Altın Gram2.435,593012,410,51%

- Altın Ons2.331,7416,040,69%

Türkiye Kurumsal Yatırımcı Yöneticileri Derneği (TKYD), 2019 yılında Emeklilik ve Yatırım Fonları performanslarını ve fonlara artan ilgiyi açıklıyor. 06 Şubat 2020...

| Hisse | Fiyat | Değişim(%) | Piyasa Değeri |

|---|

E-posta listemize kayıt olun, en son haberler adresinize gelsin.

Onur Çelik – YMM/Bağımsız Denetçi

Türkiye’nin yaşamış olduğu ekonomik krizlere baktığınızda (1994-1998-2001-2008-2018) söz konusu krizlerin temel sebebinin, özünde yüksek cari açık ve döviz kıtlığı olduğu görülür. Sürekli cari açık veren ülkelerin parası orta ve uzun vadede mutlaka değer kaybeder. Türkiye’de kur riskinin temeli budur.

TL’nin dış değer kaybının bir nedeni yüksek cari açık ise bir diğer nedeni de, TL’nin iç değer kaybı olan enflasyondur. Zaten kur artışı beraberinde enflasyon artışını da getirmekte, süreç adeta birbirini beslemektedir.

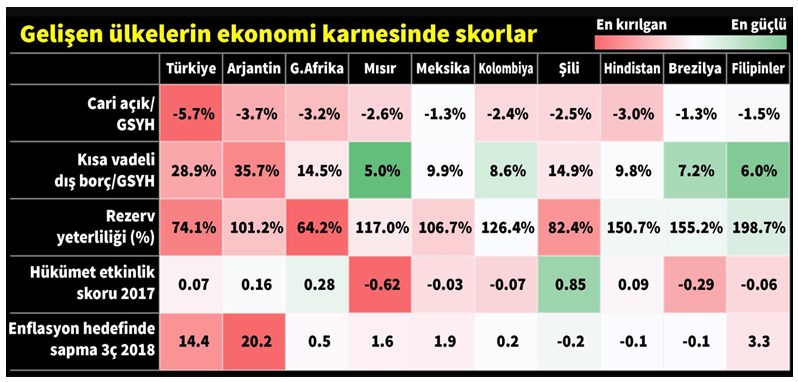

Hali hazırda yükselen kurlar nedeniyle cari açıkta azalma meydana gelse de cari açığın milli gelire oranının 2018 sonu itibariyle %5,5 - % 5,7 arasında gerçekleşmesi beklenmektedir. Ekim ayı itibariyle de TÜFE’nin ise % 25,24 oranında gerçekleşmiş oluşu da göz önünde bulundurulduğunda, Türkiye’nin gelişmekte olan ülke ekonomileri arasında en kötü iki göstergeye sahip olduğu söylenebilir.

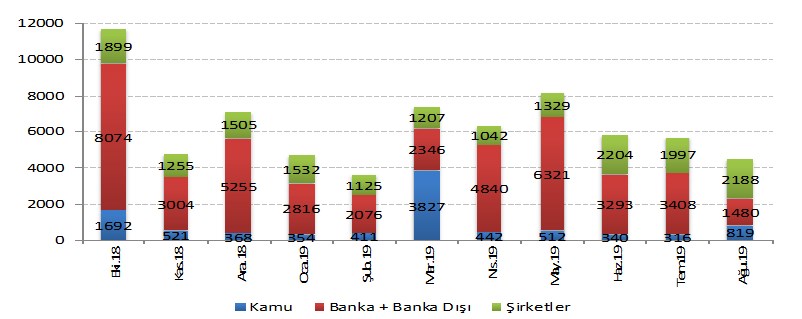

Yine dış borç ödemelerinin dövize olan talebi artırması ve TL üzerinde baskı yaratabileceği de düşünüldüğünde önümüzdeki süreçte ödenecek dış borç ödeme (milyar dolar bazlı) takvimine de yakından bakmakta fayda var. Görüleceği üzere yüklü ödemeler ilerleyen süreçte bizi beklemekte.

İlaveten, ülke yerel paralarına olası döviz ataklarını bertaraf edebilmek adına merkez bankalarının döviz rezervi bulundurmaları (asgari 3 aylık ithalatı karşılayacak düzeyde) bakımından takip edilen önemli göstergelerden biri olan rezerv yeterliliğimiz de diğer ülkelerle karşılaştırıldığında, Türkiye de hala riskin görece yüksek olduğunu söyleyebiliriz.

Yukarı da yer alan tablodan da görüleceği üzere ülke olarak hala dış kırılganlığımız yüksek olup, söz konusu göstergeler TL üzerinde baskı oluşturma potansiyelinin mevcudiyetine işaret etmektedir.

Çözüm ne olabilir ?

İşletmeleri etkileyen çok sayıda risk olmakla birlikte, öncelikli olarak bunların başında finansal risk gelmekte ve bünyesinde döviz kuru riski, faiz oranı riski, likidite riskini barındırmaktadır.

Sermaye hareketlerinin serbest olduğu Türkiye gibi ekonomilerde hem faiz hem de döviz kuru aynı anda kontrol edilemediğinden (ekonomi literatüründe üçlü açmaz diye tanımlanır) merkez bankaları para politikası faizini kontrol etmekte ancak döviz kurunu ise serbest bırakmak zorunda kalmaktadır. Türkiye de bu nedenlerle dalgalı döviz kuru yöntemini uygulamakta olup, döviz kuru piyasa dinamikleri ve arz-talep çerçevesinde belirlenmektedir.

Bu şartlar altında ve piyasa koşullarına en uygun çözüm, belli miktarın üzerinde yabancı para yükümlülüğü altına giren veya döviz açığı bulunan firmaların türev ürün kullanmaları ve hedging (finansal korunma) yapmalarıdır.

Türkiye’de türev ürün kullanımı ne düzeyde ?

Bilindiği üzere, belli miktarda bir mal veya kıymetin ve bunların karşılığı olan paranın, işlemin ardından takas gününde el değiştirdiği piyasalar spot piyasalar iken, ilerideki bir tarihte teslimatı veya nakit uzlaşması yapılmak üzere herhangi bir malın veya finansal aracın, bugünden alım satımının yapıldığı piyasalar ise türev piyasalardır.

Türev piyasalar ise, forward, vadeli işlem (futures), opsiyon ve swap gibi finansal ürünlerin tamamını içermektedir.

Birçok politik ve ekonomik belirsizliklerin yaşandığı Dünyamızda, tüm küreselleşen ekonomilerde olduğu gibi ülkemizde bahsi geçen riskleri bünyesinde barındırmakta, bu risklerden korunmak için (hedging) türev ürünlere duyulan gereksinim de her geçen gün daha da artmaktadır.

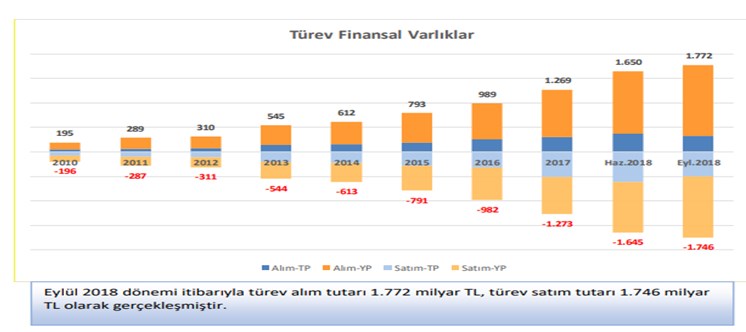

Bankacılık Denetleme ve Düzenleme Kurulu (BDDK) verilerine göre, Türk Bankacılık Sektörünün Eylül 2018 itibarıyla gerçekleştirdiği türev ürün alım ve satım tutarı hacminin ise 3,5 Trilyon TL’ ye ulaşmış olduğu görülmektedir.

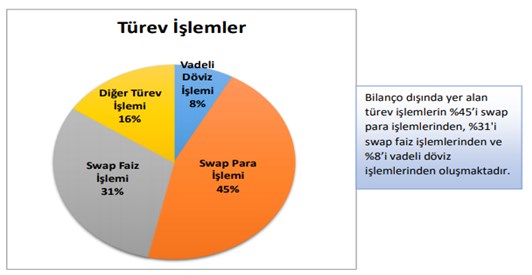

Yapılan türev işlemlerin türlerinin dağılımına baktığımızda ise büyük çoğunluğunun swap (ana para) işlemlerinden oluştuğu görülmekle birlikte, tüm bu ürünlerin kullanımındaki öncelikli amacın dış finansman kaynağı yaratmak ve TL’nin döviz karşısındaki değer kaybına karşı pozisyon almak olduğu söylenebilir.

Sonuç

Son yaşadığımız ekonomik dalgalanma süreci, birçok işletmenin kur riskini iyi yönetmemesi nedeniyle, işletmelerin nakit akışlarının bozulması ve akabinde peşi sıra konkordatolar ve iflaslar ile sonuçlanmıştır. Dünya’da Merkez Bankalarının bilanço küçülterek parasal sıkılaştırma süreceğine girdiği ve faizlerin yönünün yukarı doğru olduğu (FED süreci), buna bağlı olarak da dövizin pahalılaşarak kurların TL karşısında yine yükselebilme ihtimalinin olduğu bir konjoktürde, Türk reel sektörü açısından hedging (koruma) işlemlerinin yapılmasının her zamankinden daha çok önem arz ettiği düşünülmektedir.

ABD’de alt orta sınıf artık bu 5 lüksten mahrum

ABD’de alt orta sınıf artık bu 5 lüksten mahrum

ABD'de mal ticareti açığı martta arttı

ABD'de mal ticareti açığı martta arttı

ABD'de işsizlik maaşı başvuruları geriledi

ABD'de işsizlik maaşı başvuruları geriledi

ABD ekonomisinde sürpriz! Beklentileri karşılayamadı

ABD ekonomisinde sürpriz! Beklentileri karşılayamadı

Arjantin'in bütçesinde 16 yıl sonra bir ilk

Arjantin'in bütçesinde 16 yıl sonra bir ilk

Türkiye'nin yurt dışı varlıkları azaldı, yükümlülükleri arttı

Türkiye'nin yurt dışı varlıkları azaldı, yükümlülükleri arttı

Almanya'da ihracatçıların hissiyatı geriledi

Almanya'da ihracatçıların hissiyatı geriledi

Güney Kore beklentilerin üzerinde büyüme gerçekleştirdi

Güney Kore beklentilerin üzerinde büyüme gerçekleştirdi

Rusya'dan Çin'e doğalgazda büyük kıyak

Rusya'dan Çin'e doğalgazda büyük kıyak

Finansgundem.com’da yer alan bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Burada yer alan bilgiler, güvenilir olduğuna inanılan halka açık kaynaklardan elde edilmiş olup bu kaynaklardaki bilgilerin hata ve eksikliğinden ve ticari amaçlı işlemlerde kullanılmasından doğabilecek zararlardan www.finansgundem.com ve yöneticileri hiçbir şekilde sorumluluk kabul etmemektedir. Burada yer alan görüş ve düşüncelerin www.finansgundem.com ve yönetimi için hiçbir bağlayıcılığı yoktur. BİST isim ve logosu “koruma marka belgesi” altında korunmakta olup izinsiz kullanılamaz, iktibas edilemez, değiştirilemez. BİST ismi altında açıklanan tüm bilgilerin telif hakları tamamen BİST’e ait olup, tekrar yayınlanamaz.